Si bien mucho se ha hablado y comentado del Impuesto Temporal de Solidaridad de las Grandes Fortunas (de ahora en adelante “ISGF”), este artículo pretende recopilar y destacar los aspectos más importantes de este Impuesto, así como las posibles formas de afrontar el mismo.

En principio, el ISGF tiene carácter temporal, con una vigencia inicial de 2 años, aplicándose en 2022 y 2023, transcurridos los cuales el Gobierno valorará si lo mantiene o suprime en función de lo recaudado. Cabe recordar que el Impuesto sobre el Patrimonio (en adelante “IP”) también se introdujo como un impuesto temporal, pero a día de hoy sigue vigente, aunque en comparación con los 27 países de la Unión Europea, ningún otro país tiene esta figura impositiva.

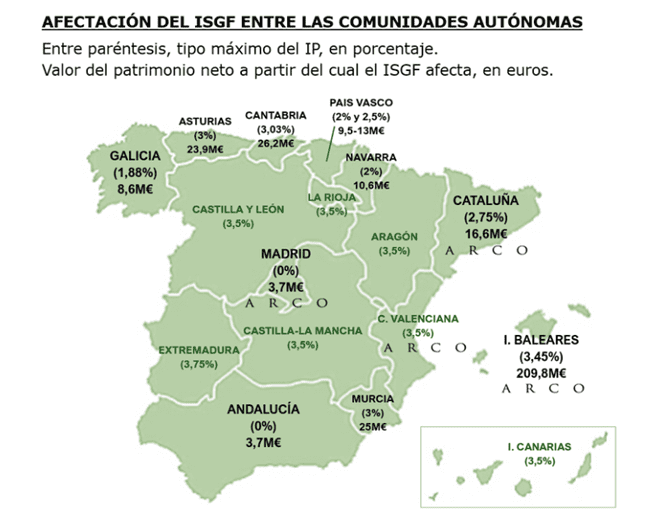

El ISGF se plantea como un impuesto complementario del IP que afecta a los patrimonios superiores a 3.000.000€ valorados a 31 de diciembre de cada año, por la parte que no ha sido grabada por el IP exigible en algunas Comunidades Autónomas. Este nuevo tributo surge con el principal objeto de armonizar la tributación del IP en el territorio español, de forma que las Comunidades Autónomas más afectadas por ISGF son las que bonifican o tienen un tipo de gravamen máximo del IP inferior al nuevo impuesto.

Cabe recordar que los contribuyentes del ISGF son los mismos que los del IP, es decir, las personas físicas que tengan su residencia habitual en territorio español y también, cualquier otra persona física no residente, así como los residentes acogidos al Régimen de Impatriados (más conocido como Ley Beckham), por los bienes y derechos ubicados en España.

Es importante tener en cuenta, como novedad tanto para ISGF como para IP, que se consideran bienes situados en territorio español las acciones o participaciones sociales (no cotizadas) de entidades extranjeras, cuyo 50% o más del activo esté formado por bienes inmuebles situados en España. Así, con la norma actualmente vigente, puede darse el caso de que la inversión por parte de personas físicas no residentes en fondos de inversión o cualquier otro tipo de vehículo (aun sin llegar a tener el control) que inviertan la mayor parte de su valor en activos inmobiliarios en nuestro país, pase a estar gravada por el IP y/o el ISGF.

La Base Imponible del ISGF está constituida por el valor del patrimonio neto, es decir, por todos los bienes y derechos menos las cargas y gravámenes, aunque para los residentes en España los primeros 700.000€ están exentos.

Los tipos impositivos de este impuesto oscilan entre el 0% y el 3,5%. A diferencia del IP, en el ISGF solamente se tiene la obligación de presentar declaración cuando la cuota final del impuesto, deducida la cuota de IP efectivamente satisfecha, resulte a ingresar.

Descrito el marco general del ISGF, merece la pena poner sobre la mesa determinadas reflexiones, al objeto de tratar de mitigar su coste:

(i) Existen algunos bienes y derechos exentos de tributar:

- La vivienda habitual está exenta hasta 300.000€.

- Las participaciones en entidades comúnmente conocidas como empresas familiares también están exentas siempre que cumplan ciertos requisitos a nivel del socio y de la sociedad, los cuales deberían ser verificados anualmente. . En determinadas Comunidades Autónomas, los Órganos de Inspección se muestran especialmente activos en procedimientos de comprobación, no solo sobre la aplicación de la exención, sino también sobre su alcance. Por este motivo, recomendamos revisar con especial atención la composición del activo y su afectación a la actividad económica desarrollada, pues tener acceso a esta exención no significa tener el 100% del alcance de la misma. . Para adecuar dicho alcance, existen fórmulas que permiten utilizar los excedentes de tesorería en activo afecto, mencionando, entre otros, la participación en Sociedades de Capital Riesgo u otros vehículos que inviertan en activos inmobiliarios, siempre y cuando cuenten con una estructura organizativa propia con medios materiales y humanos suficientes.

(ii) Deben plantearse las ventajas que se pueden producir en estos impuestos como consecuencia de reducir el patrimonio a través de donaciones o pactos sucesorios, si bien es cierto que hay que tener en cuenta el impacto fiscal en otros tributos, como el Impuesto sobre Sucesiones y Donaciones o la ganancia patrimonial en IRPF.

(iii) También hay que considerar el límite conjunto de la tributación en Renta, Patrimonio e ISGF, ya que este permite reducir la cuota a pagar de estos dos últimos impuestos.

(iv) Por último, se abre la puerta a la impugnación del ISGF, tomando en consideración que recientemente (en 21 de marzo y 18 de abril de 2023), el Tribunal Constitucional ha admitido los recursos de inconstitucionalidad presentados por los Gobiernos autonómicos de Andalucía, Madrid y Galicia (las tres Comunidades Autónomas más afectadas por este impuesto). Sin embargo, hay que valorar que la impugnación interrumpe la prescripción de estos ejercicios, pero en caso de estimar la inconstitucionalidad, el Tribunal podría limitar los efectos de la sentencia (la devolución de las cuotas pagadas) a aquellas deudas que hubiesen sido debidamente impugnadas.